Außergerichtlicher Schuldenvergleich in 2021 – Tipps & Wichtiges

Schuldenvergleich aushandeln – Erfahrungen

Erfahrungsgemäß werden bei einem außergerichtlichen Schuldenvergleich nur bestimmte Quoten der Schulden beglichen. Üblich sind zwischen 20 und 40 Prozent. Ein Schuldenvergleich wird vereinbart, wenn erwiesen ist, dass der Schuldner seine vollständige Schuldensumme langfristig nicht begleichen kann.

Wenn Sie für Ihre Schulden einen Vergleich aushandeln und sich mit Ihren Gläubigern einigen, zahlen Sie diesen – je nach Vereinbarung durch eine Einmalzahlung oder in Raten – einen Teil der Gesamtschulden zurück. Die restlichen Schulden werden Ihnen erlassen. Die wichtigsten Punkte eines Schuldenvergleichs im Überblick:

- Der Gläubiger muss davon überzeugt werden, dass Sie auch langfristig nicht in der Lage sind, Ihre Schulden zu begleichen.

- Die Betragshöhe der anteilig zu zahlenden Schulden sind von Einzelfall zu Einzelfall unterschiedlich.

- Sie können die Teilschuldsumme in Raten oder durch eine Einmalzahlung bezahlen.

- Der Eintrag in der SCHUFA wird nach der Tilgung der Schulden gelöscht.

- Ein Prozessverfahren wie bei einer Privatinsolvenz ist nicht nötig.

Der außergerichtliche Schuldenvergleich ist für alle Schuldner von Interesse, die hohe Schulden haben, aber ein klassisches Insolvenzverfahren scheuen. Der Vergleich bedingt die Zahlung einer bestimmten anteiligen Summe der Schulden. Die Gläubiger müssen diesem Vergleich zustimmen.

Die Zahlung dieser Summe kann sowohl in Raten, als auch als Einmalzahlung erfolgen. In der Regel wird bei einem Zahlungsplan mit Ratenzahlung ein Zeitraum zwischen drei und fünf Jahren festgelegt.

Dies ist aber immer abhängig von verschiedenen Faktoren, wie etwa

- Höhe der Schulden,

- Anzahl der Gläubiger,

- Höhe der angebotenen Einmal- bzw. Ratenzahlung,

- Alter des Schuldners,

- Alter der Schulden

und vielem mehr. Sinnvoll kann die Unterstützung durch einen Experten im außergerichtlichen Schuldenvergleich sein. Da ich selber in dieser Lage war und bereits vielen Schuldnern die letzten Jahre helfen konnte, werden dir hoffentlich meine Erfahrungen helfen!

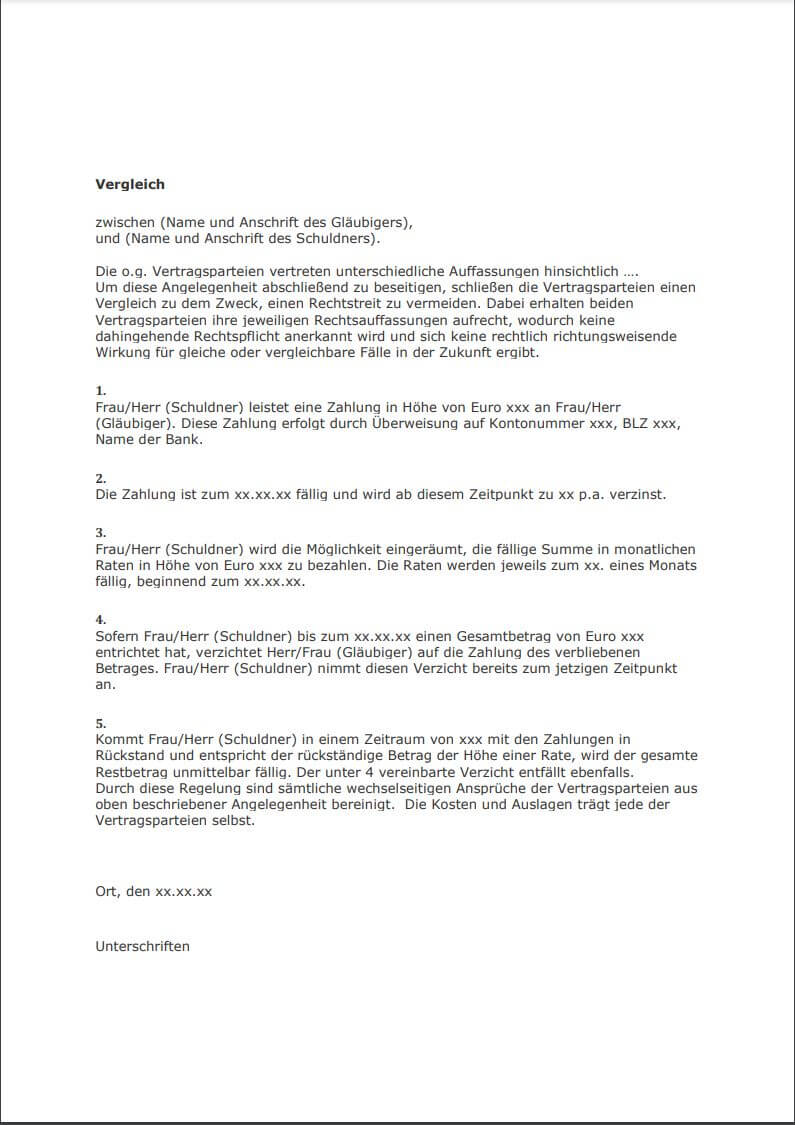

Außergerichtlicher Schuldenvergleich – Musterbrief

Wie für fast alle anderen Bereiche, gibt es auch für den außergerichtlichen Schuldenvergleich entsprechende Musterbriefe und Vorlagen. Konkret sollte man den Gläubiger darin direkt ansprechen, die Forderung genau bezeichnen und aufführen, wie hoch diese ist und seit wann sie fällig ist. Im Anschluss empfiehlt es sich, dem Gläubiger ein Angebot für den Vergleich zu machen, idealerweise besteht dieses aus zwei Alternativen: Dem Ratenzahlungsplan bzw. der Einmalzahlung.

Dabei sollte eine Einmalzahlung bei entsprechender Zustimmung durch den Gläubiger sehr zeitnah erfolgen. Außerdem muss sie so hoch gewählt sein, dass sie für den Gläubiger auch attraktiv ist. Zum Abschluss des Schreibens sollte man um wohlwollende Prüfung des Anliegens und eine Antwort binnen einer entsprechenden Frist bitten.

Schuldenvergleich Rechner – so viel sollten Sie zurückzahlen

Mit einem Schuldenvergleich Rechner können Schuldner schnell und einfach ermitteln, wie hoch die Summe sein sollte, die sie ihrem Gläubiger anbieten.

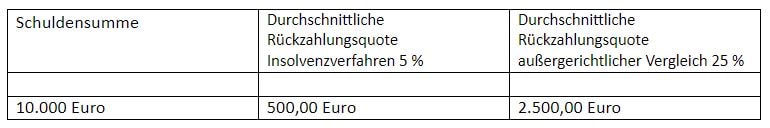

Fakt ist: Bei einem Insolvenzverfahren werden durchschnittliche Rückzahlungsquoten von etwa fünf Prozent erreicht. Bei einem außergerichtlichen Schuldenvergleich liegen die Quoten, wie bereits erwähnt, bei 20 bis 30 Prozent. Mit diesem Argument können Schuldner ihren Gläubigern den Schuldenvergleich ebenfalls schmackhaft machen.

Darüber hinaus bietet der Rechner die Möglichkeit, zu kalkulieren, wie hoch die monatliche Rückzahlungsrate ausfallen kann, ohne dass der Schuldner selbst in weitere finanzielle Schwierigkeiten kommt. Auch lässt sich so ermitteln, über welchen Zeitraum diese monatlichen Raten zu entrichten sind, um eine entsprechende Quote der angehäuften Schulden zurückzuzahlen.

Schuldenvergleich – wie viel Prozent meiner Schulden muss ich zurückzahlen?

Eine der wichtigsten Fragen, die sich beim Schuldenvergleich stellt, ist die, wie hoch die Summe sein muss, die zurückgezahlt werden muss. Dies ist stets abhängig vom Einzelfall. Allerdings werden Gläubiger sich mit einer zu niedrig gewählten Quote kaum zufrieden geben und ihre Zustimmung zum Vergleich verweigern. Im Schnitt sollte also wenigstens ein Fünftel der Schulden entsprechend beglichen werden.

Außergerichtlicher Vergleich Schulden – Vor- und Nachteile

Wie jede Medaille zwei Seiten hat, so hat der außergerichtliche Schuldenvergleich ebenfalls Vor- und Nachteile für beide Parteien zu bieten. Diese sollten sich sowohl Schuldner als auch Gläubiger vor Schließung des außergerichtlichen Vergleichs bewusst machen.

Vorteile beim außergerichtlichen Schuldenvergleich

Der wichtigste Vorteil ist für den Schuldner sicher darin zu sehen, dass die Restschuldbefreiung erreicht wird, ohne dass man ein Insolvenzverfahren mit all seinen Auflagen durchlaufen muss. Dies bedeutet insbesondere:

- Es muss kein Insolvenzverwalter bestellt werden.

- Es muss kein pfändbares Vermögen verwertet werden.

- Es gibt keinen Insolvenzbeschlag, der Neuerwerbungen bzw. das Ansparen von Vermögen während der Wohlverhaltensperiode untersagt.

Ebenfalls profitieren Schuldner von einer sehr schnellen Schuldenfreiheit, insbesondere, wenn die Einmalzahlung infrage kommt. Im Insolvenzverfahren sind drei bis sechs Jahre bis zur Restschuldbefreiung zu kalkulieren, beim außergerichtlichen Schuldenvergleich kann die Schuldenfreiheit innerhalb von drei bis vier Monaten erreicht werden.

Durch den Schuldenvergleich wird auch die psychische Belastung, die ein Schuldenberg immer mit sich bringt, deutlich reduziert. Es wird vergleichsweise schnell eine Schuldenfreiheit erreicht, die den Druck nimmt. Zudem ist der Schuldner nach der Rückzahlung der Vergleichssumme wirtschaftlich wieder freier. Er hat mehr Einkommen zur Verfügung, das er frei verwenden kann.

Darüber hinaus ist ein außergerichtlicher Schuldenvergleich diskret, da er, anders als ein Insolvenzverfahren, nicht öffentlich bekannt gemacht wird. Gleichzeitig entfallen die oftmals belastenden „bösen Briefe“ der Gläubiger durch einen Vergleich.

Außerdem ist der Schuldenvergleich auch aus dem Ausland heraus möglich, während die Insolvenz in bzw. aus Deutschland beantragt werden muss. Zusätzlich befürworten auch Gläubiger einen Vergleich eher, wenn der Schuldner im Ausland lebt, da sie gegen diesen nur mit erhöhtem Aufwand vorgehen können.

Nachteile des außergerichtlichen Schuldenvergleichs

Es gibt jedoch auch einige Nachteile, die der außergerichtliche Schuldenvergleich mit sich bringt. So müssen die vereinbarten Raten auf jeden Fall gezahlt werden. Kommt der Schuldner hierbei in Verzug, so wird der gesamte Vergleich hinfällig. Dies ist besonders wichtig, wenn der Schuldner etwa seinen Arbeitsplatz verliert. Im Rahmen einer Insolvenz werden die Ratenzahlungen dann an die neue Einkommenssituation angepasst. Bei einem Vergleich ist das meist nicht der Fall.

Ein außergerichtlicher Schuldenvergleich kommt nur zustande, wenn die Gläubiger dem zustimmen. Dies wird allerdings nur dann geschehen, wenn das Angebot, das ihnen unterbreitet wird, deutlich besser ausfällt als es bei einem Insolvenzverfahren der Fall wäre. Das heißt, dass die Rückzahlungen im Einzelfall höher als bei einer Privatinsolvenz ausfallen würden.

– Mehr über Privatinsolvenz Nachteile hier –

Wenn mehr als die Hälfte der Gläubiger dem Vergleich zustimmen und diese Anspruch auf mehr als die Hälfte der Schulden haben, kann allerdings ein gerichtlicher Vergleich durchgesetzt werden. Dann kann das Gericht die ablehnenden Gläubiger zur Zustimmung verpflichten und der Vergleich hat Bestand. Im Insolvenzverfahren dagegen müssen die Gläubiger nicht zustimmen, sondern sich mit dem zufrieden geben, was ihnen laut gesetzlicher Regelungen zusteht.

Ein weiterer Nachteil beim außergerichtlichen Schuldenvergleich besteht darin, dass die Gläubiger trotzdem die Zwangsvollstreckung betreiben können. Dies ist zwar eher unwahrscheinlich, solange die vereinbarten Zahlungen erfolgen, aber es ist nicht unmöglich. Eine Sperrwirkung gegen die Vollstreckung wird durch den Vergleich nicht erreicht.

Die Sicherheit, von Zwangsvollstreckungsmaßnahmen verschont zu werden, haben Schuldner daher nur im klassischen Insolvenzverfahren.

Interessante Fälle zum Thema Schuldenvergleich können Sie hier einsehen >

Außergerichtlicher Vergleich Muster: So klappt es mit dem Vergleich

Wer nach Abwägung aller Vor- und Nachteile den außergerichtlichen Vergleich zum Abbau seiner Schulden nutzen will, kann online sehr viele Muster finden, die als Vorlage dienen können. Erfahrungsgemäß gelingt der Vergleich jedoch durch das Hinzuziehen eines einer Schuldnerberatung oft besser.

Einerseits können diese neutralen, unabhängigen Stellen sachlicher argumentieren. Beim direkten Kontakt zwischen Schuldner und Gläubiger kochen allzu häufig Emotionen hoch. Andererseits genießen Schuldnerberater ein hohes Ansehen auch bei Gläubigern. Die Hoffnung, dass durch den Vergleich zumindest ein Teil der Forderung beglichen wird, ist daher höher, als beim direkten Verhandeln mit dem Schuldner.

Wie hoch sollte beim Vergleich die Gläubiger Quote ausfallen?

Damit ein außergerichtlicher Vergleich tatsächlich von Erfolg gekrönt ist, müssen die Gläubiger diesem zustimmen und das werden sie nur tun, wenn es sich für sie lohnt. Geht man im Beispiel von Schulden von 10.000 Euro aus, so ergibt sich folgendes Bild in der Gegenüberstellung Insolvenzverfahren und Vergleich:

Damit würde der Gläubiger bereits das Fünffache dessen bekommen, was er in einem Insolvenzverfahren erhalten würde. Gleichzeitig muss der Schuldner die angebotenen Zahlungen leisten, unabhängig davon, wie sich sein persönliches Lebensumfeld ändert. Bei einem Insolvenzverfahren würden dagegen sinkende Einnahmen, etwa durch einen Arbeitsplatzverlust, berücksichtigt und die Quote könnte noch niedriger ausfallen. Zudem kann der Gläubiger im Rahmen des Vergleichs auch weiterhin vollstrecken, was in einem Insolvenzverfahren nicht ohne weiteres möglich ist.

Diese Vorteile für den Gläubiger, auch wenn sie Nachteile für den Schuldner darstellen, sollte man im Vergleichsangebot explizit benennen. Dann tun sich die Gläubiger in der Regel leichter, dem Schuldenvergleich zuzustimmen.

Vorbereitungen für den außergerichtlichen Vergleich

Um die Chancen für die Zustimmung zum Vergleich zu erhöhen, sollten Schuldner das Vergleichsangebot gut vorbereiten. Entscheidend sind dafür folgende Punkte:

- Prüfung des Nettoeinkommens und daraus resultierend Berechnung der möglichen Rückzahlungsleistungen

- Ermittlung der Anzahl der Gläubiger

- Ermittlung verwertbaren Vermögens

- Ermittlung bestehender Unterhaltspflichten (diese haben Vorrang)

Darüber hinaus sollten die Schuldner ein neues Konto eröffnen, mit dem sie ihr unpfändbares Vermögen schützen können. Dieses Konto sollte als Pfändungsschutzkonto, kurz P-Konto, eingerichtet werden. Viele Banken weisen jedoch potenzielle Kunden ab, die ein P-Konto wünschen. In der Praxis hat es sich daher bewährt, zunächst ein normales Girokonto einzurichten – und zwar bei einer Bank, bei der keine Schulden bestehen. Dieses Konto sollte dann nach ein bis zwei Tagen in ein P-Konto umgewandelt werden. Kunden haben nämlich keinen Anspruch auf Eröffnung eines P-Kontos, wohl aber auf Umwandlung in ein P-Konto.

Nach der Konto-Eröffnung sollten alle Zahlungen an die Gläubiger eingestellt werden, abgesehen von den unbedingt notwendigen Zahlungen, wie Miete, Stromabschläge oder Telefon- und Internet-Rechnungen. Direkt im Anschluss sollten Schuldner auf die Gläubiger zugehen und die Angebote für den Schuldenvergleich erstellen.

Eintritt in die Verhandlungen für den Schuldenvergleich

Im nächsten Schritt beginnen die eigentlichen Verhandlungen für den Schuldenvergleich. Dafür werden Angebote erstellt, die den Gläubigern zugestellt werden. In der Regel stehen die Erfolgschancen besser, wenn das Anschreiben dazu ein Experte oder Schuldnerberater, erstellt.

Dieser wird vorher schon in Kontakt mit den Gläubigern treten, die Situation schildern und vorsichtig vorfühlen, wie die Stimmung ist, welche Quoten die Gläubiger erwarten und dann ein Angebot unterbreiten, das diese in Zugzwang bringt. Dabei wird natürlich auf wirtschaftlicher und juristischer Basis argumentiert. Gleichzeitig fallen die persönlichen und beruflichen Umstände des Schuldners in die Argumentationsketten mit hinein.

Trotzdem die Chancen durch Vertretung eines Schuldnerberaters höher stehen, kann der Schuldner selbst noch Einfluss auf den Ablauf der Verhandlungen nehmen. So werden nur Angebote unterbreitet, die vorher mit dem Schuldner durchgesprochen und durch diesen „genehmigt“ wurden.

Dabei zeigt der Schuldenberater, warum er genau so argumentiert, wie er argumentiert, warum genau diese Summe im Angebot vermerkt ist usw. In der Regel wird in den Angebotsschreiben an die Gläubiger eine Frist von einem Monat gesetzt, um zu reagieren. Die Antworten der Gläubiger werden auch dem Schuldner zugestellt, so dass dieser stets einen Überblick über den aktuellen Stand der Dinge hat. Eventuell kann er noch intervenieren, wenn er etwa einen Gläubiger persönlich kennt. Dies sollte jedoch nie auf eigene Faust geschehen, sondern stets in Absprache mit dem Schuldnerberater.

Die Einigung auf einen Schuldenvergleich

Im letzten Schritt geht es um die Einigung zwischen Gläubigern und Schuldner. Als erfolgreich gilt der Vergleich allerdings erst dann, wenn diesem alle Gläubiger zustimmen. In diesem Fall sollten die Zahlungen durch den Schuldner kurzfristig aufgenommen werden. Alle nötigen Details werden bei Vertretung durch einen Experten so aufbereitet, dass der Schuldner nur noch die Überweisungen tätigen muss.

Sofern nicht alle Gläubiger zu überzeugen sind, können noch Nachverhandlungen aufgenommen werden, um den Schuldenvergleich doch noch zu realisieren. Hier sollten Schuldner darauf achten, dass auch diese Nachverhandlungen im Festpreis enthalten sind, wenn sie einen Anwalt mit den Aufgaben betrauen.

Wenn auch diese Nachverhandlungen nicht von Erfolg gekrönt sind, kann ein gerichtlicher Schuldenvergleich angestrebt werden.

Der gerichtliche Schuldenvergleich

Der gerichtliche Schuldenvergleich bietet quasi die letzte Chance vor einem Insolvenzverfahren. Hier reicht es aus, wenn eine Kopf- und Summenmehrheit an Gläubigern dem Vergleich zustimmt. Die Zustimmung der Gläubiger, die nicht mit dem Vergleich einverstanden sind, kann auf diese Weise erzwungen werden.

Im Rahmen des gerichtlichen Vergleichs wird zunächst ein herkömmliches Insolvenzverfahren eingeleitet, welches jedoch aufgrund des Vergleiches kurz darauf wieder beendet wird. Bei Vertretung durch einen Experten ist die Kopf- und Summenmehrheit meist schon in den Verhandlungen zum außergerichtlichen Vergleich erreicht worden, so dass der gerichtliche Vergleich nur noch eine Formsache ist.

Häufige Fragen zum Thema Schuldenvergleich

Was ist ein Vergleich bei Schulden?

Unter einem Schuldenvergleich versteht man eine Einigung zwischen Schuldner und Gläubiger, bei der nicht die gesamten Schulden, sondern nur ein Teil davon gezahlt werden. Die Zahlung kann, je nach Vereinbarung, in monatlichen Raten oder als Einmalzahlung erfolgen. Neben dem außergerichtlichen Schuldenvergleich gibt es auch den gerichtlichen Schuldenvergleich.

Wie lange dauert ein Schuldenvergleich?

Während das Insolvenzverfahren sich über viele Jahre hinweg zieht und massive Einschränkungen für den Schuldner mit sich bringt, kann der Schuldenvergleich binnen weniger Wochen bzw. Monate erzielt werden. Für die eigentlichen Vorbereitungen und Verhandlungen mit den Gläubigern sollte man ca. drei bis vier Monate einrechnen. Hinzu kommt die Laufzeit des Vergleichs an sich, die durch eine Einmalzahlung natürlich sofort beendet wird, bei Ratenzahlungen über den vereinbarten Zeitraum läuft.

Wie hoch sollte ein Vergleich sein?

Um die Chance zu haben, dass die Gläubiger dem Schuldenvergleich zustimmen, sollten Schuldner diesen ein entsprechend attraktives Angebot machen. Es sollte höher als die zu erwartenden Quoten bei einem Insolvenzverfahren sein, die aktuell im Schnitt bei fünf Prozent liegen. Wird ein Vergleich angeboten, der 20 bis 30 Prozent der Schulden ausmacht, stehen die Chancen gut, dass die Gläubiger dem zustimmen.

Wieviel sollte man bei einem Vergleich anbieten?

Damit sich die Gläubiger auf einen Vergleich einlassen, sollten Schuldner mindestens 20 bis 30 Prozent der Schulden als Zahlung anbieten. Nur dann ist das Angebot attraktiv genug, damit dem Vergleich zugestimmt wird. Alternativ bleibt nur noch die Insolvenz, um schuldenfrei zu werden. Diese hat jedoch massive Einschränkungen für den Schuldner zur Folge und eine meist deutlich niedrigere Quote für die Gläubiger.